光伏新趋势聚焦大尺寸硅片龙头

据IRENA(国际可再次生产的能源署)统计,2019年,全球光伏发电项目加权平均度电成本降至0.068美元/kWh,2010年以来降幅达82%。成本的下降使得光伏行业具备了长期的增长逻辑:平价上网后,对传统能源形成替代(典型的如火电)。

根据IRENA2019年统计,多家机构预计,到2040-2050年左右,光伏渗透率在20%以上,为目前的十倍以上。

今年9月以来,十四五规划明确可再生能源发展的策略地位、欧盟释放温室气体减排目标上提等诸多利好因素落地,料将带动未来全球光伏装机规模大幅度的提高,光伏产业链确定性成长大周期开启,景气度有望持续提振。

大尺寸硅片在成本和效率上具备明显优势,可帮助下游的电池、组件、电站等环节实现增效降本,具体来看:

在制造端,大尺寸硅片能提高硅片、电池和组件的产出量,以此来降低每瓦生产成本;

在系统端,随着单片组件的功率和效率提升,大尺寸能够大大减少支架、汇流箱、电缆、土地等成本,摊薄单瓦成本。

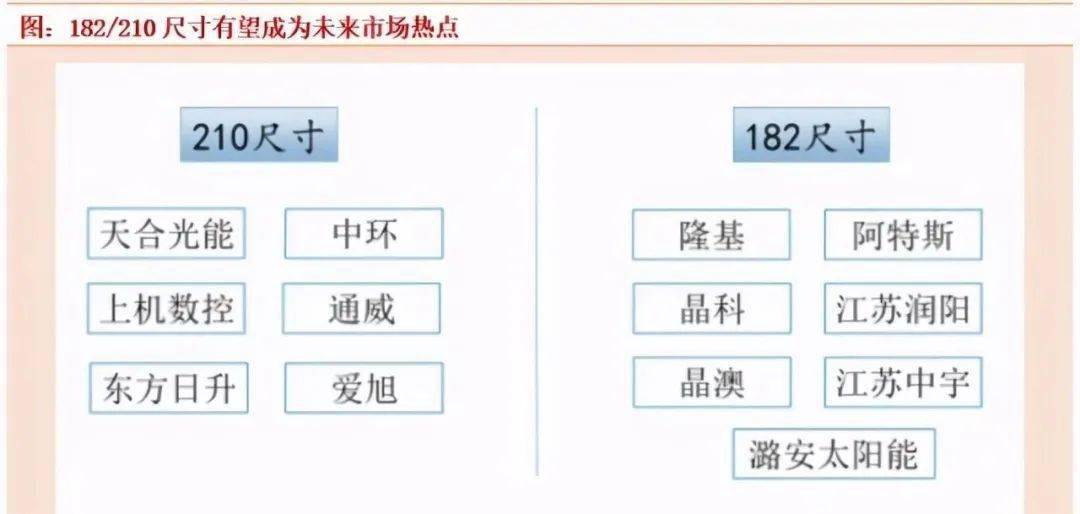

目前市场主流尺寸为M6(166mm)和G1(158.75mm),近期硅片厂家在推出更大尺寸182mm(M10)/210mm(M12)。今年10月,中环210硅片已开始规模出货;11月,晶澳、晶科、隆基首度联合举办182技术论坛,预计2021年三家182组件产能合计达54GW;11月以来,210组件龙头天合光能接连发布2大重大合同,分别与上机、中环签订2份210大尺寸硅片大单,合计年采购量有望超16GW;同时,天合与通威联手投资150亿开启一体化布局,为210尺寸布局加码。

当前产线尺寸得以推进,则全产线设备均需提升稳定性,对设备要求更高,未来2-3年小尺寸存量设备均需逐步更换至210大尺寸设备,设备投资额将上升,设备端迎更新迭代需求,利好设备商业绩释放,产业链上的单晶炉、切片机、电池片设备均受益。

传统的主流单晶炉热屏内径在270mm左右,拉制M6硅棒完全可行,无须重大改造,但M12的硅片直径是295mm,无法兼容现有的单晶炉。目前产业链内单晶炉有突出贡献的公司均在积极布局大尺寸硅片设备扩产。如果未来210的市场需求较好,渗透率加快,将带来更多无法兼容210硅片的旧产能的更新需求,因此受益于单晶硅片的产能扩张和大尺寸化趋势,行业对设备的采购需求有很大增量空间。

预计2020-2021年单晶炉市场空间达217亿元。按照下游厂商规划,预计2020-2021年新增产能78GW、89GW,对光伏单晶炉(10MW/台)的需求分别为7800台、8900台。

目前210硅片产业化的关键制约之一为切片良率,其技术难点在于,要通过密集的线mm左右厚的硅片,且需保证良率在90%以上。当极细的钢线在高速运转下切割硅锭时,要确保线网张力一致性、控制多电机同步运行以降低断线率;减少硅片TTV、崩边以提高硅片合格率。

金刚线切片机是光伏专用设备,在单晶硅切割方面已成为行业主流,具有薄片化切割、减小切口损失、降低硅料损耗、提高加工效率、提高出片率、降低污水及COD排放等优势,可以大幅度降低硅片生产企业成本,提高硅片品质。该技术在切片环节所占份额近年来逐渐上涨,预计2025年后将基本取代传统砂浆线切割。

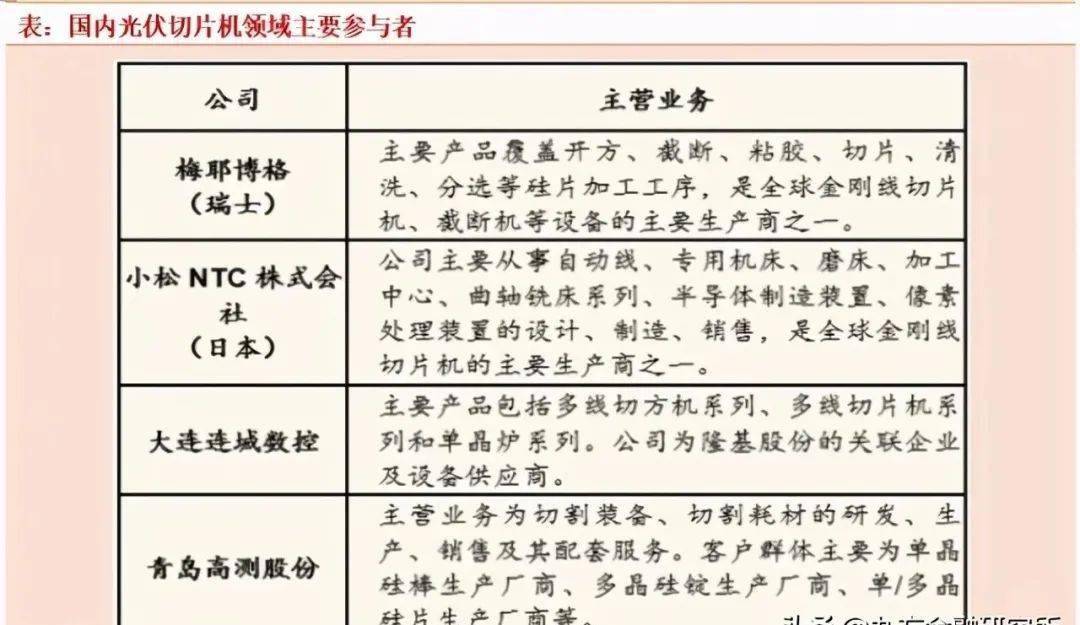

金刚线切片机呈寡头垄断式市场,由三家国内企业主导。受益于目前中国市场上光伏金刚线切片机主要为上机数控、大连连城(隆基股份关联方企业,新三板上市)、青岛高测(科创板上市)3家寡头竞争。2015-2018年上机切片机累计销售额近15亿元,约占国产切片设备市场45%。国外切片设备厂商(瑞士梅耶博格、日本小松NTC等)已基本退出切片机中国市场。

对比PERC电池,HJT“增效+降本”潜力巨大,是光伏电池未来颠覆性技术:

转换效率更优:HJT效率潜力超28%,远高PERC电池。受P型单晶电池自身材料的限制,PERC电池转换效率已接近天花板,而HJT最高转换效率已超26%(日本Kaneka曾创26.63%,国内最高为汉能的25.1%),长期有望超28%,效率优势明显。

工艺流程更简化,降本空间更大:HJT为低温工艺,在硅片成本(利于薄片化和减少热损伤)和非硅成本(燃料能源节约)上均更优。同时,HJT只需4道工艺,相比PERC的8道工艺成本更低。

双面率更高:HJT为双面对称结构,双面率有望提升至98%(PERC为82%、但很难再提升),可获得10%以上的年发电量增益。

低温系数、稳定性高:在82摄氏度环境下,光电转换效率比传统组件高出13%。

光致衰减更低:HJT电池10年衰减率小于3%,25年发电量下降仅为8%,衰减速度远低于传统组件。

预计未来2-3年PERC将仍为市场主流,但随着HJT国产设备的成熟、及经济实用性的改善,有望复制PERC技术的快速渗透历程、开启下一代电池片技术周期的爆发。

HJT生产线核心设备有望近期实现国产化。HJT的4大工艺步骤“制绒清洗、非晶硅薄膜沉积、TCO制备、电极制备”,对应的设备分别为清洗制绒设备、PECVD设备、PVD/RPD设备、丝网印刷设备。

从竞争格局来看,目前国内已有迈为股份、捷佳伟创、金辰股份、理想新能源、钧石等在HJT不同工序环节布局,但总体竞争格局尚未清晰。由于HJT单工艺步骤难度较大,HJT设备投资额和价值量相较现存技术产线大幅度的增加,行业内若有公司能率先形成技术突破,其市占率有望得到快速提升。

聚焦大尺寸硅片、电池片、组件设备龙头。其中硅片设备竞争格局好,利润丰厚;电池片设备HJT等新技术频出,成长性好,市场给予较高估值。

从光伏设备行业各环节重点上市公司盈利角度看,毛利率方面,单晶炉、电池片设备、组件设备均在30%-40%,切片机毛利率较高,达到近50%。净利率方面,切片机可达30%左右,单晶炉和电池片设备净利率在20%左右,组件设备稍低,略高于10%。

Copyright © 2010-2070粤ICP备14028065号 开云体育网页版官方平台-ky最新版app下载 专业生产导热硅胶片,导热石墨片,导热双面胶,矽胶布,导热硅脂,灌封胶等导热散热材料

XML地图